|

|

|

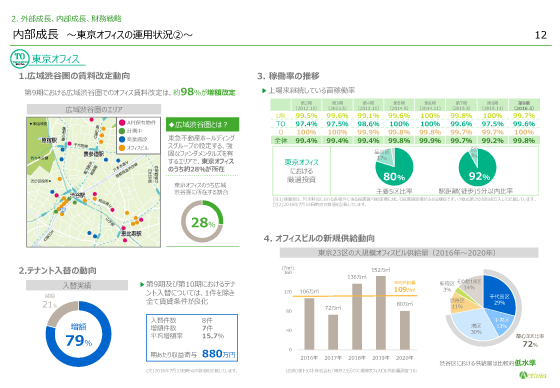

左側上段1では、「広域渋谷圏」における賃料改定動向をお示ししております。

本投資法人の「東京オフィス」のうち28%が「広域渋谷圏」に所在しており、当該物件において第9期に迎えた賃料改定では、レントギャップがマイナス18%ある中で、98%のテナントとの間で賃料増額改定を実現いたしました。

左側下段2では、テナント入替についてお示ししております。

第9期及び第10期におけるテナント入替については、2016年7月13日時点において8件の入替が発生しており、そのうちの7件において賃貸条件の良化を実現しております。

平均増額率は15.7%で、期当たり880万円、収益に寄与いたします。

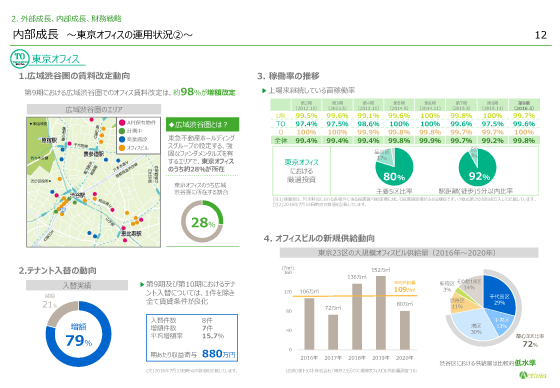

右側上段3では、ポートフォリオの稼働率をお示ししております。

第9期末における稼働率は、「都市型商業施設」全体で99.7%、「東京オフィス」全体で99.6%、「その他投資対象資産」全体で100%、ポートフォリオ全体では99.8%となっております。

上場以来、各期末において99%台の非常に高い水準を維持している稼働率ですが、『汐留ビルディング』のリーシングの進捗等により、第9期末における全体稼働率は第8期末を0.6pt上回る更なる高稼働となりました。

今後もグループのリーシング力を活かした高稼働の維持に努めてまいります。

右側下段4では、2016年から2020年までの東京23区におけるオフィスビルの新規供給動向についてお示ししております。

2016年から2020年までは、年間平均で109万㎡、延べ546万㎡の供給が予定されており、そのうち72%にあたる約392万㎡は都心3区における供給であり、高額賃料物件が大多数となっております。

そのため、本投資法人のポートフォリオが集中する山手線南側における、平均賃料2万円台の優良オフィスは直接的な影響は受けにくく、「広域渋谷圏」を中心に底堅く推移するものと考えております。

次ページをご覧ください。

|

|

|